摘要: 為了抑制通貨膨脹,美國聯準會(FED)升息一碼,台灣央行也跟進!這對物價指數有影響?你的荷包、財產、房貸也會受影響?

全球 通貨膨脹(inflation) 已持續多時,近兩年由於疫情、塞港、缺櫃及 俄烏戰爭 等因素,問題更為凸顯,美國通貨膨脹更創下了 40 年新高。

一如市場預期,美國聯邦儲備系統(Federal Reserve System,Fed,下稱聯準會)於今(17)日宣布升息一碼,是自 2018 年底以來,睽違 3 年多來的首次升息,也使得原本的近 0 利率來到 0.25~0.5% 的區間。

FED 公布!美國今年至少升息 6 次,明年將再升息 3 次

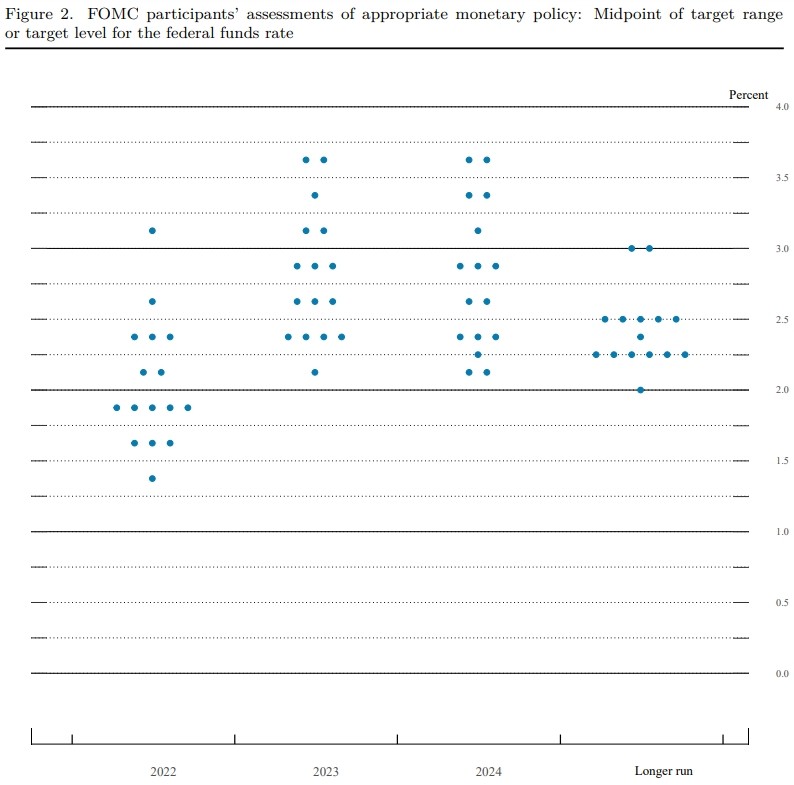

根據聯準會釋出的最新利率點陣圖,預計今(2022)年剩餘 6 次的利率會議都會升息,也就是說今年將有 6~7 次升息,明(2023)年將再升息 3 次,2024 年不會升息。

▲聯準會預計,今年剩餘 6 次利率會議都會升息,年利率預測中位值為 1.9%,2023 年將再升息 3 次至中位值 2.8%,2024 年不會升息。除此之外,也同步下修美國今年 GDP 增長率預期,從 4% 下降為 2.8%,通膨預測則從 2.7% 上修至 4.1%。(來源:Federal Reserve System)

聯準會為何要出手干預金融市場?台灣會跟著升息嗎?升息會對民眾的荷包造成什麼影響?

聯準會升息、降息,調整的「息」是什麼?如何影響經濟?

聯準會是美國的「央行」,也就是「所有銀行的銀行」,主要工作是監督各銀行的資金狀況、適度利用貨幣政策調節市場,以及發行每天流通的貨幣等。而「升息」與「降息」就是聯準會用來調節金融市場上貨幣流通量的方法。

聯準會的「息」,指的是「美國聯邦基金利率」(Federal Fund Rate),為美國聯邦儲備銀行對各銀行放款的利率。而我們一般人向銀行存款和借款的利率,則是以基準利率再加上一段利率。

理論上來說,借錢和存錢的利率,都會隨著各地央行升息或降息而浮動。新聞常見到的半碼、一碼,則分別指 0.125%、0.25% 的利率。

當聯準會評估市場處於過熱程度、有惡意炒作,甚至可能導致泡沫化風險時,就會利用升息,讓借錢變難,來抑制投機熱錢;反之,當經濟發展疲軟時,則會降息,借錢變得更容易,資金就更容易流動,能促進投資和消費、重振經濟。

如果沒有升息、降息,會發生什麼事?與物價有何關聯?

全球景氣是一個循環過程,假設沒有央行出手干預,當景氣低迷時,可能就此墜入萬丈深淵、一蹶不振,當大眾看不見谷底時就會陷入恐慌,資金停止流動會加劇經濟惡化;反之,景氣好的時候,若缺乏管制,民生物資將面臨高漲,進而面臨通貨膨脹、泡沫化等問題。

央行為何要出手干預金融市場?台灣經濟研究院景氣預測中心主任孫明德在《孫主任的經濟筆記》提到,央行在意的「普遍的物價」可細分為消費者物價指數(Consumer Price Index,CPI)、躉售物價指數、進口物價指數、出口物價指數、營造工程物價指數等 5 種。

當物價上漲、通貨膨脹率上升時,如果利率不跟著升,通貨膨脹率就會高過銀行存款率。央行為了避免這種情形就會升息。若是相反的情形,例如經濟表現不好、物價下跌時,央行就可能降息。

台灣央行是否跟進美國聯準會升息?各界分析

台灣央行於今(17)日下午舉行第一季理監事會議,決議升息一碼,自明(18)日起實施。這是央行總裁楊金龍任內首次升息,也是央行睽違逾 10 年的升息舉動。

央行終結連 7 凍,跟進美國聯準會升息,超乎先前外界的種種預期。

先前,針對是否會跟進美國等主要國家央行反應,央行總裁楊金龍曾數度表態,台灣央行升息決策須考量 3 條件:國內通膨情勢、主要國家央行升息動向、國內產業復甦狀況。

當時外界評估,央行或許基於以下 3 因素考量,不會貿然跟進此次聯準會升息:

中央大學經濟系教授吳大任曾表示,央行升息與否主要看美國聯準會升息情況及幅度,美國可能會升息 1~3 碼,如果升 1 碼,台灣可能不跟進,等到下半年才升息,如果升息 2 碼以上,可能在 6 月跟進。

美國聯準會 3 月升息已勢不可擋,但台灣與美國情況有所不同。美國通膨率比台灣高上許多,工資漲幅也遠超台灣。雖然台灣 2021 年經濟成長率超過 6%,但內需服務業受疫情衝擊大,好不容易在去年底開始復甦。外界擔憂,如果央行太早升息,業者資金成本提高,恐怕會拖累復甦腳步。

根據行政院主計總處日前發布的 2 月消費者物價指數,年增率為 2.36%,已連 7 個月超越 2% 的通膨警戒線;而俄烏戰爭對台灣物價的影響,預計 3 月才會開始顯現。台經院研究員邱達生曾表示,台灣近期通膨的主要原因來自於原物料、原油的價格下跌,如今價格回落,推測央行應該會暫先觀望,不會急於升息。

台經院所長吳孟道分析,央行得觀察聯準會升息後,是否確實壓下通膨,以及金融市場反應,再據此決定台灣升息幅度,觀察升息後的影響需要時間。他認為,台灣 3 月跟進美國升息步調的機率微乎其微,「台灣很有本錢升息,但不需要趕在前頭。」

升不升息,與你的荷包、房貸有關係?5 大影響一次看

升息除了對整體經濟、資本市場產生影響,對於個人理財、資產配置又會帶來什麼衝擊呢?

1. 匯率:美元走強,換匯要花更多錢

假設美國如外界所期升息,各國資金就會湧向美國,美元也會就此走強。擁有美元的民眾能因此嚐到資產增值的甜頭。但對於需要換匯的人而言,美元走強並不是好消息,因為這等於要用更多新台幣才能換同樣金額的美元。

2. 貸款:壓力增加,需思考提前還款的可能

升息後銀行貸款利率增加,將衝擊負債者的還款能力。《經濟學人》分析,民營部門、非金融業者等,會面臨更大還款壓力;尤其是房貸族,以房屋貸款 1000 萬元、利率 1.5%、分 30 年攤還計算,只要利率上升 0.75%,總利息將增加約 134 萬。除了房貸,車貸、信用卡利率也會上升,建議思考提前還款的可能性;如果是房屋首購族,更要留意升息帶來的影響。

3. 儲蓄:有利於定存族,但整體經濟恐受影響

升息後,銀行利率也會走升,將有利定存族賺取利息。雖說定存族的利息不會馬上大增,在利率還有機會上升的條件下,選「機動利率」或「向短天期定存靠攏」是賺銀行利息的兩大原則。不過,也因為錢存起來能獲得更多報酬,所以民眾可能會比較少花錢,景氣恐會受到影響。

4. 股票:錢可能從股市流回銀行

一般來說,升息對於股市是利空消息,民眾會想要將錢放在銀行中賺取無風險的利息,而非投入高風險市場。不過,股市發展不僅只有利率考量,還有整體經濟、企業評價等因素,升息後的股市表現仍有待觀察。

5. 保險:對利率變動型保單有助力

市場利率走升,有助利率變動型保單(指:保單用來計算保單價值準備金的利率是變動的)利率宣告,可享有更多利差空間;至於固定利率保單,待到利率環境提升後再投保會相對有利,升息之後會相對較好的時機。

轉貼自Source: bnext.com.tw

若喜歡本文,請關注我們的臉書 Please Like our Facebook Page: Big Data In Finance

留下你的回應

以訪客張貼回應