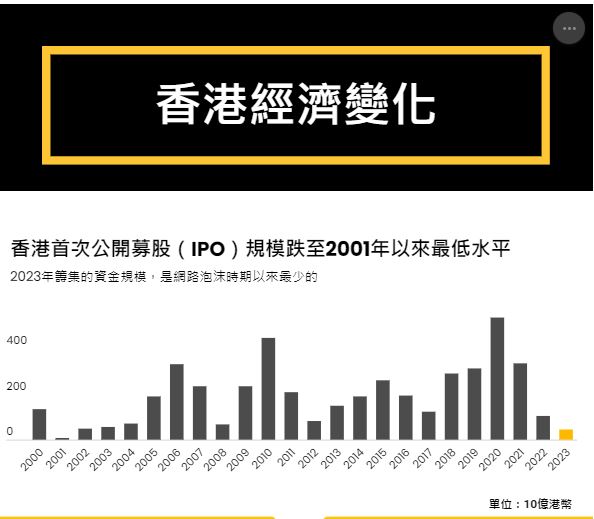

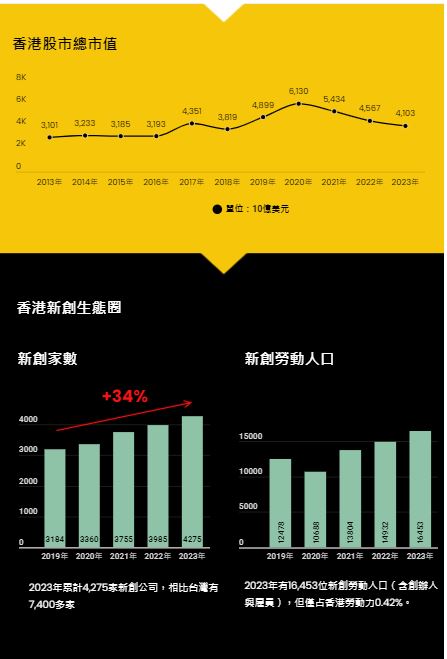

代表港股的關鍵指標——恒生指數在2024年開年跌破15,000點,同時創下15個月以來新低,這個數字距離2008年金融風暴的13,000點,雖然還有一段距離,卻也象徵港股走弱的跡象。 原因不外乎中美地緣政治、房地產炒作問題相關的影響。另根據《彭博》報導,香港在2023年全年的首次公開募股(IPO)表現黯淡,所籌得的資金是460億元港幣(約新台幣1,906億元),規模甚至小於2008年。 在這樣的時空環境下,香港新創公司的機會在哪裡?

點燃新創火花,政府會是關鍵角色

「其實不分時間點,在香港做新創一直都是困難的。從投資人的角度來看,很多創業計劃並不合格、不值得冒險,他們寧願把錢投資在更有把握的項目上面,例如房地產。」新創Asiabots共同創辦人岑潮輝(Chris)分享觀點,團隊以語音識別與自然語言處理(NLP)技術為核心,向企業提供24小時的全通路AI客服方案,包含電話—語音電話機器人、實體商店的人工智慧服務大使,以及線上聊天機器人。「(創業家)都是摸著石頭過河。」岑潮輝說,香港常見的創業模式通常與外貿有關,將中國的產品集運到海外,或者引進外國產品輸往大陸市場,至於科技創業案例相當少見,「做科技新創,就必須先燒錢完成R&D(研發),但香港的生活成本太高了,連帶創業成本也很高,這樣誰想嘗試?」 香港政府顯然也發現情況,隨即以「主權基金」形式來支持創新創業。岑潮輝指出,與10多年前相比,現在確實能感受到早期階段(early stage,此處指種子輪~A輪募資前)的新創團隊相對容易獲得資金。 譬如香港法定機構——香港科技園作為育成中心暨加速器,平均給予新創團隊的「第一桶金」是10萬港幣(約新台幣41萬元),這筆資金的申請條件相對較低,僅有創業想法及商業計劃書也有機會申請,目標是鼓勵創新、加速完成概念驗證(market validation)。 香港科技園副總監朱志賢(Raymond)表示,最近一年已通過700多家新創團隊申請10萬元港幣,主要與學研機構合作,包含香港中文大學、香港理工大學、香港科技大學等,從中孵化潛力新創。團隊除了能得到資金挹注,也能同時獲得辦公空間與導師培訓。而在700多家新創團隊裡,大約150~200家左右的新創有機會找到適合的PMF(產品與市場契合)。 但以目前情況而言,香港創業家想要邁向下一個成長階段,仍須各憑本事。 「Asiabots已經完成A輪募資,當務之急是趕快進入(香港之外的)不同市場,擴大營運規模。」岑潮輝說,期待政府協助鏈結更多的海外資源與人脈;此外,政府如果能多多採購新創產品或服務,將有利新創品牌落地海外市場。

地緣政治、募資動能放緩,香港創業家:分散風險是必須

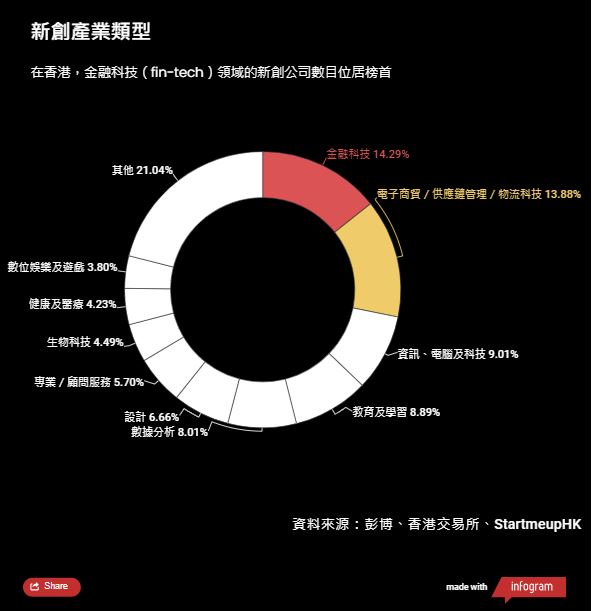

產業人士分析,香港新創公司在過去有阿里巴巴、騰訊、今日頭條等中國大型企業在B輪~C輪募資階段接手,但現在,新創一旦接受中國投資,後續可能會受到美國政府審查,這將導致後續募資的不確定性。募資決策環環相扣,早期投資者(A輪~B輪)如果很難確定後續的接盤者,出手就會更謹慎。 在這樣的環境下,香港新創必須找到生存之道。 以室內地圖服務供應商「蜂圖誌」(Mapxus)為例,他們運用Wi-Fi指紋、傳感器融合技術、地理資訊系統結合演算法,提供室內地圖與導航,讓民眾在室內場所可以輕鬆找到自己的目的地,定位誤差可以控制在數公尺內。 共同創辦人吳沛謙(Ocean)分享,蜂圖誌已經進入B輪募資階段,服務市場包含香港、台灣、澳門、日本、新加坡、印尼、泰國、菲律賓等地,今(2024)年目標進軍中東、韓國、馬來西亞、澳洲等地。以亞太區為發展核心,一方面是因為團隊比較熟悉環境、語言跟文化,另一方面是亞太區的自然災害偏多,對室內地圖的需求較大,如救援安全疏散等應用。 吳沛謙說,蜂圖誌從創立Day1就採用跨國公司組織結構,「因為我相信將來要在不同地區設立辦公室,等到未來進行IPO或併購時會更加順利。」同樣在地緣政治風險下,團隊用彈性策略應對不確定性,分成香港、新加坡、台灣及日本等4個營運據點來分散風險。 「我們會跟投資人溝通,未來IPO的可能性,但具體時間點可能會在5年、10年後,到時候的世界又會變成甚麼樣?我真的不知道。」吳沛謙表示。 面對複雜多變的政治環境,金融科技新創Ephod的市場策略也是保持觀望。 Ephod創辦人周壘(Peter)觀察,香港的經濟投資氛圍確實正在劇烈變化,能感受到外資減少,「但,這是挑戰也是機遇。」 根據香港政府《投資推廣署》最新公布的資訊,香港現在有超過2,700間單一家族辦公室(Family Office),這些家族辦公室專門為超高淨值人士進行財富管理、信託或投資,主要來自中國、東協、中東、歐洲及美洲等地。 論家族辦公室數量,香港是競爭對手新加坡的2倍,資產及財富管理業務總值超過3兆港幣(約新台幣12.4兆元)。 依照瑞銀公布的《2023年全球家族辦公室報告》,亞太區近半家族辦公室(46%)偏好透過「對沖基金」(由專業基金經理管理的投資機構)來分散投資,香港則是區域內最大的對沖基金中心,所管理資產總值超過10億美元。 「畢竟在香港獲得的金融牌照具有國際通用性,而且香港的金融法律體系相對完善,也沒有外匯管制,投資者可以自由進出、不受匯率風險影響。」周壘表示。 不過,歐美外資退潮現象也並非假話。根據歐盟(EU)在2022年發布的「香港報告」,當年有超過5%的外資離港,中國資金則積極湧入香港、增加17.5%。整個股市行情大換血,反映了這是一個變動的時代。 做為時代下的創業家之一,周壘認為,眼下的課題是確立產品市場媒合(Product-Market Fit),確保未來對外募資時能夠談到比較好的估值,「至於往後要到中國市場還是美國市場繼續發展,我們還在評估。」 更重要的是,雖然外部經濟環境正在變化,香港的既有優勢還在。 「香港有個好處,它始終是一座國際城市、具有國際視野,人人幾乎都會講英語,許多企業會把這裡當作是出海的起點。」產業人士評論,「在這種背景下,新創可以思考如何發展可複製的商業模式,然後運用香港的稅制、物流清關、人脈等資源,將產品和服務拓展至全球市場。」 瘦死的駱駝比馬大,香港在變局之中仍有優勢,甚至還是可以與新加坡一搏。只是身處其中的新創公司,必須更加關注外界的環境變化,創業已是一條荊棘之路,在劈荊斬棘的過程中沒人希望失敗的原因是時代洪流。

轉貼自: bnnext.com

若喜歡本文,請關注我們的臉書 Please Like our Facebook Page: Big Data In Finance

留下你的回應

以訪客張貼回應